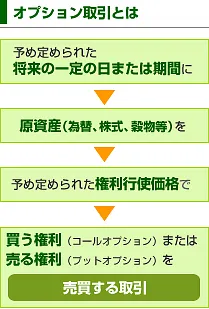

オプション取引とは

GMO外貨が提供するオプトレ!とは、外国為替レートを指標とした店頭バイナリーオプション取引です。

オプション取引とは金融派生商品(デリバティブ)の一種で、ある原資産について「将来のある一定の期日(これを「満期日」と呼びます)までに、予め決められた価格(これを権利行使価格(ストライク・プライス)と呼びます)で買う権利(コール)、または売る権利(プット)を売買する取引」の事です。

コール

原資産を買う権利

プット

原資産を売る権利

権利行使価格(ストライク・プライス)

原資産をいくらで買うか、または売るかを示す価格

満期日(権利行使日)

オプションの権利を行使できる日を表します。

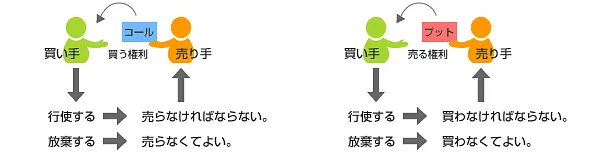

「買い手」と「売り手」の関係

オプションにはコール(買う権利)とプット(売る権利)とがあります。それぞれ「コールを買う」、「コールを売る」、「プットを買う」、「プットを売る」事ができます。

また、権利行使がいつでも可能な「アメリカンタイプ」と、満期日のみ権利行使が可能な「ヨーロピアンタイプ」の2種類があります。

コール(買う権利)について

コール(買う権利)の買い手は、コールの売り手に対してプレミアム(手数料)を支払う事で、権利を購入する事ができます。

コールの買い手は、予め指定された価格(権利行使価格)で、その権利を行使する(原資産を買う)、または権利の放棄をする事が可能です。

コールの買い手

プレミアムを支払って売り手から権利を購入し、権利行使価格で原資産を買う、または放棄する事が可能。

コールの売り手

プレミアムを受け取って買い手に権利を与え、買い手の要求に応じて権利行使価格で原資産を売る義務を負う。

相場の変動が、コールの買い手の思惑通りに動いた場合、権利を行使して、権利行使価格で原資産を買う事で利益を上げる事が可能です。

反対に、相場の変動がコールの買い手の思惑通りに動かなかった場合、権利放棄をする事で、損失をオプション購入時のプレミアムの支払額のみに限定させる事が可能です。

また、オプションをそのまま売却する事によって損益を確定させる事も可能です。

プット(売る権利)について

プット(売る権利)の買い手は、プットの売り手に対してプレミアム(手数料)を支払う事で、権利を購入する事ができます。

プットの買い手は、予め指定された価格(権利行使価格)で、その権利を行使する(原資産を売る)、または権利の放棄をする事が可能です。

プットの買い手

プレミアムを支払って、売り手から権利を購入し、権利行使価格で原資産を売る、または放棄する事が可能。

プットの売り手

プレミアムを受け取って、買い手に権利を与え、買い手の要求に応じて権利行使価格で原資産を買う義務を負う。

相場の変動が、プットの買い手の思惑通りに動いた場合、権利を行使して、権利行使価格で原資産を売る事で利益を上げる事が可能です。

反対に、相場の変動がプットの買い手の思惑通りに動かなかった場合、権利放棄をする事で、損失をオプション購入時のプレミアムの支払額のみに限定させる事が可能です。

また、オプションをそのまま売却する事によって損益を確定させる事も可能です。

| コール(買う権利) | プット(売る権利) | |

|---|---|---|

| 買い手 | コールの買い 買う権利の保有者 (行使か放棄を選択) |

プットの買い 売る権利の保有者 (行使か放棄を選択) |

| 売り手 | コールの売り 買う権利の付与者 (売る義務を負う) |

ブットの売り 売る権利の付与者 (買う義務を負う) |

オプションの種類

権利行使タイミングによる区別

権利行使の有効期間(行使期間)の違いにより、以下の2種類に分けられます。

「アメリカンタイプ」

期間中いつでも権利行使可能なオプション

「ヨーロピアンタイプ」

満期日のみ行使可能なオプション

オプションのプレミアムについて

オプションのプレミアムは本質的価値と時間価値によって決定されます。

プレミアム = 本質的価値 + 時間価値

「本質的価値」

本質的価値については以下の3種類があります。

イン・ザ・マネー

権利行使すると利益がでる価値を持っている状態(本質的価値がある状態)

アット・ザ・マネー

権利行使すると損益が0となる状態(権利行使価格=原資産の現在価格)(本質的価値が無い状態)

アウト・オブ・ザ・マネー

権利行使すると損失がでる状態(本質的価値が無い状態)

コールオプションの場合、本質的価値は、原資産の現在価格から権利行使価格を差し引いた価格となります。

これが0円以下になる場合(アット・ザ・マネー、アウト・オブ・ザ・マネーの場合)、本質的価値を持たず、時間的価値のみあるとみなされます。

コールオプションの本質的価値 = 原資産の現在価格 - 権利行使価格

プットオプションの場合、本質的価値は、逆に権利行使価格から原資産の現在価格を差し引いた価格となります。

これが0円以下になる場合(アット・ザ・マネー、アウト・オブ・ザ・マネーの場合)、本質的価値を持たず、時間的価値のみあるとみなされます。

プットオプションの本質的価値 = 権利行使価格 - 原資産の現在価格

「時間的価値」

時間的価値は、将来値上がりするかもしれないという期待に対する価値で、将来価格の変動に対する期待度(予想期待度)や満期日までの時間の長さ(有効期間)によって変化します。

予想期待度

予想期待度を測る尺度として、ボラティリティ(予想変動率)が利用されます。ボラティリティが大きくなればなる程相場変動の期待度も大きくなります。

有効期間の長さ

満期日までの期間が長ければ長い程、相場変動の確率も大きくなります。逆に有効期間が短くなるにつれ相場変動の確率が小さくなり、時間的価値が減少していく事になります。

プレミアムの算出モデル

ブラックショールズモデル

ヨーロピアンタイプのオプション価格を計算するモデル。原資産価格、行使価格、期間、変動率、金利等

2項モデル

原資産価格やプレミアムの変動パターンをツリー(樹形図)型の価格変動モデルにあてはめて、オプション価格を導き出そうとするもの。

損益図の比較

ここでは、FXとプレーンオプション(バニラオプション)、バイナリーオプションにおける損益図の比較を説明します。

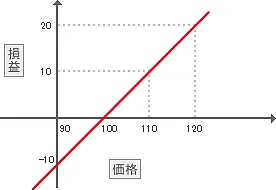

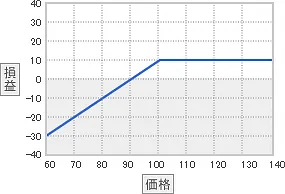

FXにおける損益図

1単位100円でロングポジションを持っている場合

FXで1単位100円でロングポジションを持っている場合、

右上がりの損益図となります。

この場合、

売却時に1単位100円の場合、損益はゼロ

売却時に1単位110円の場合、10円の利益

売却時に1単位120円の場合、20円の利益

売却時に1単位90円の場合、10円の損失

となります。

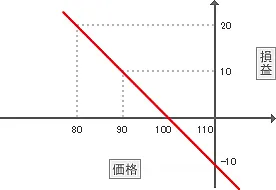

1単位100円でショートポジションを持っている場合

FXで1単位100円でショートポジションを持っている場合、

左上がりの損益図となります。

この場合、

売却時に1単位100円の場合、損益はゼロ

売却時に1単位90円の場合、10円の利益

売却時に1単位80円の場合、20円の利益

売却時に1単位110円の場合、10円の損失

となります。

バニラオプション(プレーンオプション)における損益図

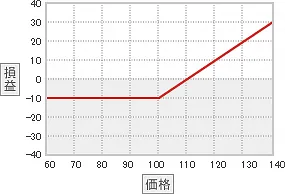

コールの買いの場合

行使価格1ドル=100円、プレミアム10円でコールを購入したとします。

満期日が1ドル=100円より円安であれば、行使価格との差額とプレミアムを差し引いた金額が利益となります。

行使価格が110円の場合、損益はゼロ

行使価格が120円の場合、10円の利益

行使価格が130円の場合、20円の利益

行使価格が100円以下の場合、損失は10円に限定(プレミアム分のみ)

となります。

コールの売りの場合

行使価格1ドル=100円、プレミアム10円でコールを売却したとします。

満期日が1ドル=100円より円高であれば、プレミアムの10円が利益となります。逆に100円より円安になるほど、権利行使価格と市場価格との差額からプレミアムを差し引いた金額が損失となります。

行使価格が110円の場合、損益はゼロ

行使価格が120円の場合、10円の損失

行使価格が130円の場合、20円の損失

行使価格が100円以下の場合、利益は10円

となります。

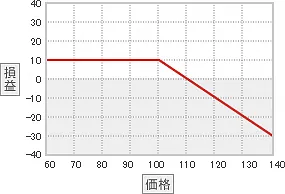

プットの買いの場合

行使価格1ドル=100円、プレミアム10円でプットを購入したとします。

満期日が1ドル=100円より円高であれば、行使価格との差額とプレミアムを差し引いた金額が利益となります。

行使価格が90円の場合、損益はゼロ

行使価格が80円の場合、10円の利益

行使価格が70円の場合、20円の利益

行使価格が100円以上の場合、損失は10円に限定(プレミアム分のみ)となります。

プットの売りの場合

行使価格1ドル=100円、プレミアム10円でプットを売却したとします。

満期日が1ドル=100円より円安であれば、プレミアムの10円が利益となります。逆に100円より円高になるほど、権利行使価格と市場価格との差額からプレミアムを差し引いた金額が損失となります。

行使価格が90円の場合、損益はゼロ

行使価格が80円の場合、10円の損失

行使価格が70円の場合、20円の損失

行使価格が100円以上の場合、利益は10円

となります。

バイナリーオプションにおける損益図

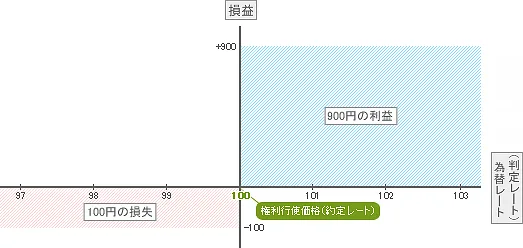

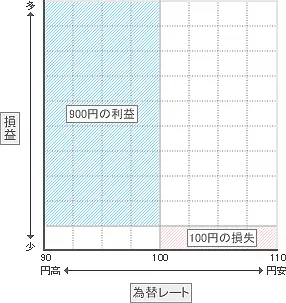

コールオプションの場合

行使価格1ドル=100円、プレミアム100円、ペイアウトが1,000円のコールを購入したとします。

判定レートが行使価格を上回った場合、ペイアウト金額からプレミアムを差し引いた金額が利益となります。

判定レートが行使価格より上回っていた場合、900円の利益

反対に、判定レートが行使価格を下回った場合、プレミアム分が損失となります。

判定レートが行使価格より下回っていた場合、100円の損失

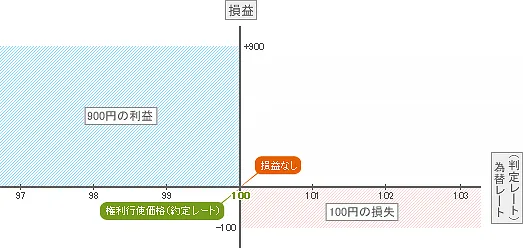

プットオプションの場合

行使価格1ドル=100円、プレミアム100円、ペイアウトが1,000円のプットを購入したとします。

判定レートが行使価格を下回った場合、ペイアウト金額からプレミアムを差し引いた金額が利益となります。

判定レートが行使価格より下回っていた場合、900円の利益

反対に、判定レートが行使価格を上回った場合、プレミアム分が損失となります。

判定レートが行使価格より上回っていた場合、100円の損失

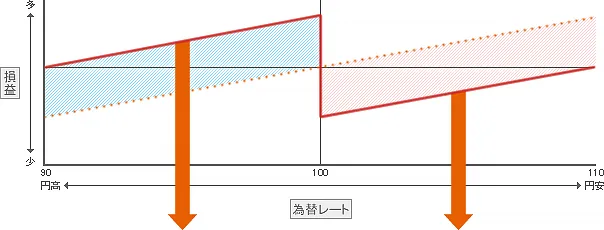

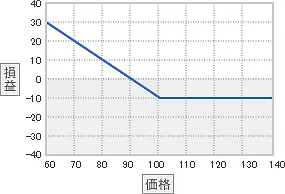

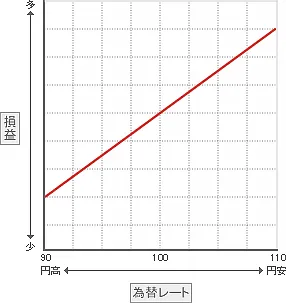

ヘッジ方法について

ここでは、バイナリーオプションでのヘッジ方法について説明します。

FXでロングポジションを保有している場合、プットのバイナリーオプションを購入してヘッジすると以下のようになります。

FXのドル/円ロングポジションの場合、

円安になると利益

円高になると損失

になります。

バイナリーオプションのプットを購入すると、

円安になると損失

円高になると利益

になります。

FXでロングポジションを保有しながらバイナリーオプションでヘッジすると、以下の様な損益図となります。